中报业绩解读 | 建发国际(1908.HK):解密跨周期发展的深层逻辑

今年来,房地产持续在底部震荡。宽松政策下,楼市整体仍未得到有效修复,销售筑底徘徊,房企资金持续承压、拿地谨慎、新开工动力不足是今年的真实写照。近期,各房企也陆续公布了2024年中期业绩,业绩亏损或下滑成为行业主旋律。

随着房地产行业在不断洗牌,有发展潜力公司将在大浪淘沙中逐渐凸显。最近,留意到建发国际(HK.1908)也公布了2024年中期财报,逐步展现出跨周期的发展潜力,不妨此时透过其财报进一步看看公司的“成色底蕴”。

一、稳健发展,透视中期财报两大亮点

(一)具备良好的已售未结结构,奠定未来的结转基础

2024年上半年,建发国际营业收入327.5亿元,同比增长35%;净利润14.4亿元,同比增长1%;归母净利润8.2亿元,同比下降36%。根据公司披露,建发国际上半年归母利润同比下降,主要由于毛利率同比下降至11.9%,及结转项目的平均权益同比降低。但仔细分析数据结构,不难发现其基本盘面仍然有较好的支持:

1.建发国际上半年结转毛利率11.9%,较2023年毛利率11.1%,已提升了80BP,毛利率实现了边际提升;

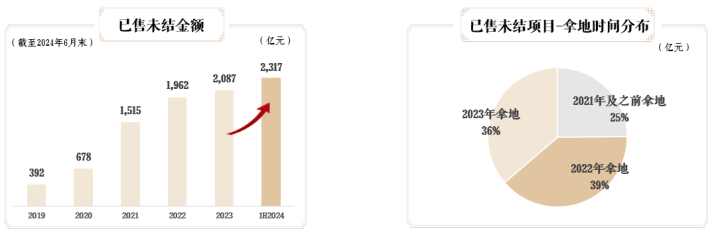

2.建发国际上半年已售未结金额仍保持增长,截至2024年6月末,公司已售未结金额2,317亿元,较2023年末增长11%;其中,“2022年及之后拿地优质项目”的已售未结金额1,742亿元,占比约75%,结构上持续优化,奠定了未来结转的基础。

(二)安全与发展并重,融资成本持续下行

报告期内,建发国际展现了稳健的财务状况,保持了适度的资产负债比例和充足的现金储备,为未来的发展提供了坚实的财务基础。同时,公司在资金回笼、债务管理等方面的措施有效降低了财务风险。

1.债务管理方面,截至2024年6月年末,建发国际资产负债率(扣除预收账款)为61%,净负债比率为46%,现金短债比5.0X,现金短债比较2023年末提升0.3X,债务状况保持在绝对安全线内。

2.融资成本方面,近几年建发国际持续降低融资成本,公司融资成本保持在行业低位。2024年6月末,公司存量负债的平均融资成本仅为3.65%,仅用半年时间,较2023年年末的3.75%继续降低10BP,其融资成本已与行业优秀央企公司相持平。

3.现金回款方面,建发国际上半年仍保持较高的回款率,回款率达98%,反映了公司在资金回笼方面的优异表现。将“库存”变成更安全的“现金流”,尤其在市场下行趋势下,坚持价格逻辑,加快去库存,加快回笼资金是活下去的关键举措。

二、精益拓展,解密持续发展动能

(一)持续加强深耕布局,为后续增长蓄力

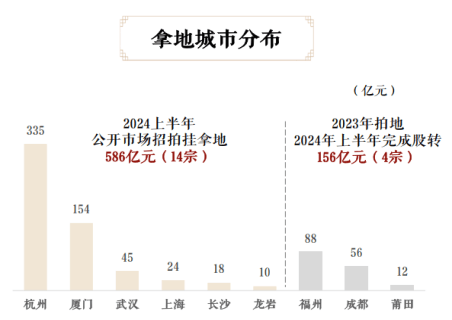

今年上半年,建发国际投资更加聚焦,聚焦于品牌基础较好的一二线城市,以及福建省内供需关系较为均衡的城市,在上海、杭州、厦门、武汉、长沙等核心城市招拍挂拿地14个项目,拿地货值约586亿元;另外有4个项目是去年大股东或合作方参与拍地、今年上半年完成股权收购转让,货值约156亿元,以上18个项目合计货值约742亿元。

从整体上看,建发国际在土储上保持适度拿地节奏,稳定投资力度,这不仅反映了公司即便是在行业深度调整中,仍然保持了充裕的现金,支撑其拿地拓展,同时通过行业低谷阶段获取的优质低成本土储资源,这也为其未来的项目开发和销售创造了更大的利润空间。

从过往公司投资节奏看,建发国际坚持在住宅开发的专业领域做精做实,不盲目跟风投资产业园、商业、长租公寓等重资产。截至2024年6月末,建发国际持有型资产占总资产比重仅0.4%,整体低效资产占比低,这让建发国际在行业下行趋势下,仍能保持有力的房开板块拓展节奏。

(二)保持适量库存土储,坚守资产流动性

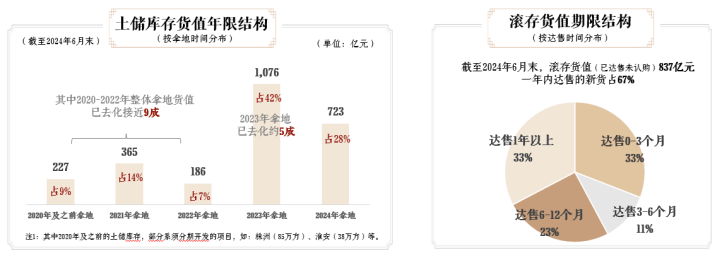

截至2024年6月末,建发国际土储可售货值2,577亿元,土储货值为行业内最轻,且土储年限较新,较好的土储结构让建发国际能实现“轻装上阵”。与同业相比:

1.建发国际的新货占比高:截至2024年6月末,建发国际未售的土地储备货值中,约77%是2022年及之后的拿地项目。而近年来新货,往往布局于核心城市的核心板块,且多数能采用最新产品规范,包括高赠送比、第四代住宅等新产品,帮助项目加速去化。

2.建发国际滚存货值保持低位:截至2024年6月末,建发国际已达售未认购的滚存货值仅837亿元,与同业平均数千亿的滚存货值相比,整体未售货值较低,且其中绝大部分为一年以内达售的“新滚存”(约67%),反映建发国际整体健康的土储结构。

三、产品力、创新力、运营力持续驱动,破局行业发展困境

在当前行业发展的新周期中,企业经营所面临的挑战与以往有所不同行业容错率降低,利润增长放缓,这意味着企业更需要产品力、运营力、创新力等综合能力的提升,才能推动业务持续稳健发展。

深入分析来看,建发国际通过产品力、创新力、运营力的持续驱动,为其参与行业下半场的竞争奠定了一定优势。

1.产品力方面,建发国际是当前市场上少有的、做“新中式”产品功力十足的房企,“唐风・华纹・儒门・道园”使建发中式产品的显著符号,应用新材料、新工艺、新技术、新科技,又让其产品实际居住体验赋能。可以说,建发的中式产品既融合了中国的传统文化概念,又贴近现代人的居住理念和需求,这种差异化的产品策略有助于建发国际在市场竞争中脱颖而出,提升销售额和市场占有率。

2.创新力方面,建发国际近年来加大新产品的研发投入,上半年发布“诗意东方”新产品,同时推动“王府中式”、“禅境中式”等现有产品迭代升级;此外,建发国际在福州、苏州、龙岩等多地落地“第四代住宅”,为客户提供高品质的人居体验。建发房产的产品创新力,不仅重塑了行业竞争态势,更是顺应了居民对美好生活时代需求,为企业的高质量发展开辟新道路。

3.在运营力方面,公司重视基础项目,围绕兑现项目货值和净利润,强化项目全周期全过程质量管控,在项目前期控制好经营风险,强化项目全过程风险指标控制,重视和处理流动性差的库存、商业、公寓和车位,管理的精细化和颗粒度在不断提升。

(佛山|建发・灯湖缦云实景图)

(佛山|建发・灯湖缦云实景图)

综上来看,透视建发国际财报解析其跨周期的深层逻辑,有以下支撑:

一方面,建发国际作为国企背景下的企业,已经验证了其优秀的经营实力。不论市场环境如何变化,公司已经充分验证的穿越周期能力为其提供了足够高的安全性。即便面对市场挑战,公司也将拥有更多的资源支持,能够稳健地应对市场波动,保持业务的持续健康发展。

另一方面,建发国际不断持续夯实高质量发展的基本盘,公司在提升产品力、优化运营模式、拓展市场份额方面展现出了出色的表现。这也其的未来增长提供了坚实的基础,使其在市场竞争中占据有利位置。

从股息率水平看,建发国际当前股价对应2023年度分红的股息率已超10%,远超同业水平。这也体现出建发国际坚持回馈股东,对股东利益的高度重视。

当前,中国经济的发展逻辑已经从粗旷式原始积累到精耕细作的高质量发展。建发国际也正是凭借其超强的战略定力、一以贯之的匠心品质、持续稳健的经营,逐步打造自身的“护城河”,实现跨越地产周期的发展。

(:矫本文 狮子狗个人网站 原创,转载保留链接!网址:https://9377news.com/post/12862.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。