申万宏源宏观评美联储9月FOMC会议:“补偿式”降息 关注降息后利率敏感部门修复 中位数预测年内还将降息2次

专题:美联储宣布降息50个基点 降息周期A股会怎么走

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

“补偿式”降息——美联储9月FOMC会议点评

来源: 申万宏源宏观

王茂宇 高级宏观分析师

陈达飞 首席宏观分析师

赵伟 申万宏源证券首席经济学家

摘要

当地时间9月18日,美联储召开联邦公开市场委员会(FOMC)议息会议并公布声明,重点为:1)降息50BP,联邦基金利率调整为4.75-5.00%。2)点阵图中位数预测年内还将降息2次。3)经济预测摘要:失业率上修,PCE下修。

9月例会决议:利率下调50BP,通胀就业风险大致均衡。1)9月例会声明认为,去通胀已取得更多进展,新增就业减缓,通胀就业风险大致均衡。会议下调政策利率50BP,继续按计划缩表。2)但是,我们认为四季度美国通胀或存在一定的反弹潜力,主要来自于三方面:房租、耐用品通胀、核心非耐用品。若由于事件性冲击使得联储降息节奏“前置”,而事后仅仅是一次“衰退恐慌”,明年再通胀压力将趋于上行。

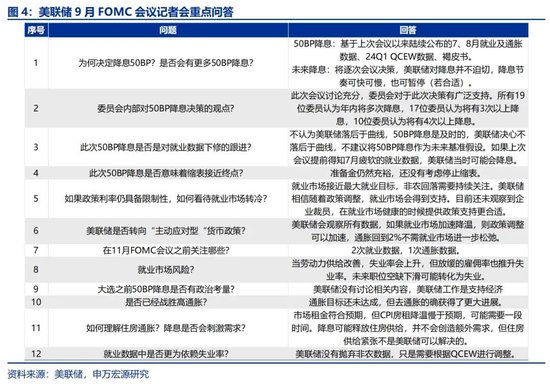

记者会:美联储决心不落后于曲线,不建议将50bp看做“标准”。1)记者会问答环节重点:美联储决心不落后于曲线,50BP降息是及时的,不应当将50BP降息作为新趋势。若上次会议提前得知7月就业数据,美联储当时可能降息。未来美联储仍将逐次会议决策,若就业市场加速降温,则政策调整可以加速,但美联储对于降息并不迫切。2)就业市场的松弛化是经济下行风险的来源。5月以来,失业率突破4%后一度上行至4.3%,触发萨姆规则的“衰退信号”,引发美联储关注经济下行风险。短期而言,美国劳动力市场从基本均衡到松弛化的过程或将延续,这是美联储政策立场偏鸽的基础。

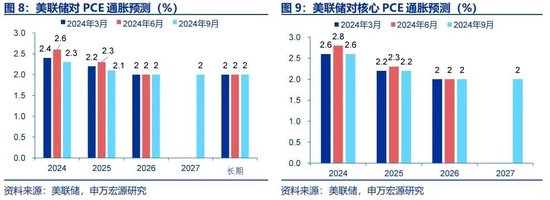

经济预测摘要:失业率上修,PCE下修,反映美联储此次降息两大依据:就业市场转冷忧虑、去通胀前景。9月经济预测摘要下调2024年实际GDP增速预期0.1个百分点,上调2024、2025、2026年失业率预测0.4、0.2、0.2个百分点,下调2024、2025年核心PCE预测0.2、0.1个百分点,下调2024、2025年PCE预测0.3、0.2个百分点。

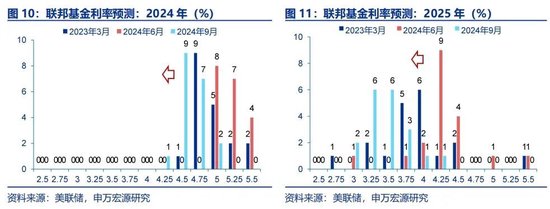

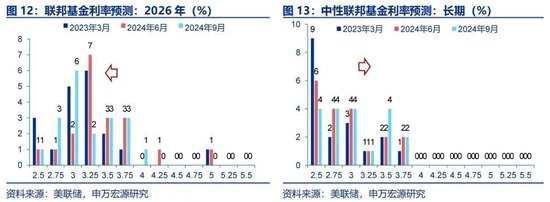

点阵图:中位数预测年内还将降息2次,2026年降息空间压缩。利率点阵图整体下移,降息“前置”。2024年中位数利率从5.1%下调至4.4%,意味着年内还有2次降息空间,2025年、2026年中位数利率分别下调0.7、0.2个百分点至3.4%、2.9%,明年降息空间为100BP(与6月会议一致),但2026年降息空间仅剩下50BP,凸显此轮降息“前置”。长期中性利率预期从2.8%进一步上调至2.9%。

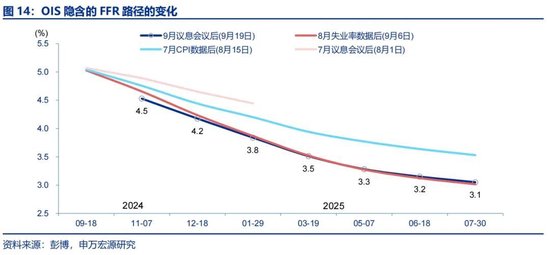

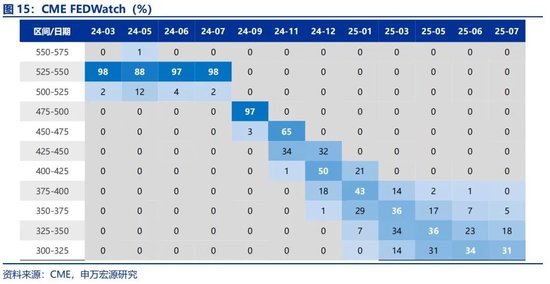

金融市场表现:市场预计本轮降息幅度达250BP,美股下跌。1)例会后,OIS隐含联邦基金利率较上周平均回落约5BP,较8月以来已明显下移。11月降息50BP概率由上周的15%升至34%。当前市场预计美联储本轮降息250BP,终点利率为3%。2)决议公布后,美元及美债收益率短暂下跌后回升,美股波动幅度较大。截至美股收盘,纳指跌0.3%,标普500跌0.3%,道指跌0.3%,美元指数涨至101,10Y美债收益率上涨6BP至3.72%。黄金及原油价格短暂反弹后下跌,黄金现货价一度升破2600美元。

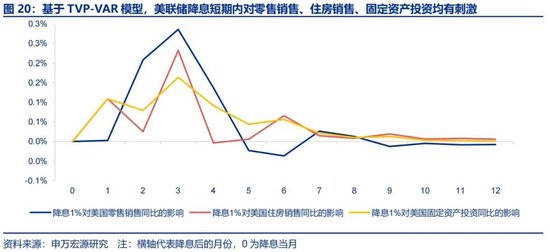

关注降息后利率敏感部门修复,美债利率走势与美联储降息节奏高度相关。1)关注美国经济利率敏感部门。经验上,美联储降息背景下,利率敏感的房地产、制造业部门可能受益,并可以辐射到中国家具、家电、装潢以及加工金属制品、工业机械等商品出口,此次50BP降息可能会对上述两个链条形成刺激。2)美债利率是否会出现类似于今年二季度的“反转”?一方面,花旗经济意外指数已经触底反弹,我们提示近期美债利率的反弹风险。另一方面,有限的“软着陆背景下的降息”经验显示,美债利率的“反转”与美联储降息的节奏高度相关。如果美联储降息的节奏是“先快后慢”,反转的时点或位于快速降息阶段的尾声,即降息的“上半场”,如1998年。

风险提示

美联储宽松力度不及预期。

报告正文

当地时间9月18日,美联储召开联邦公开市场委员会(FOMC)议息会议并公布声明,重点为:

1)降息50BP,联邦基金利率调整为4.75-5.00%,声明表示通胀已取得进一步进展,通胀和就业风险大致均衡。

2)点阵图中位数预测年内还将降息2次。点阵图显示2024、2025、2026年联邦基金利率预期下修至4.4%、3.4%、2.9%,较6月下修幅度分别为70BP、70BP、20BP,长期联邦基金利率上调0.1个百分点至2.9%。

3)经济预测摘要:失业率上修,PCE下修。最新SEP将2024年失业率预测上修至4.4%,2024年PCE、核心PCE通胀预测分别下修至2.3%、2.6%。

一、9月例会决议:利率下调50BP,通胀就业风险大致均衡

9月例会声明认为,去通胀已取得更多进展,新增就业减缓,通胀就业风险大致均衡。会议下调政策利率50BP,继续按计划缩表。调整后的FFR目标区间为[4.75%-5.00%]。

但是,四季度美国通胀或存在一定的反弹潜力,主要来自于三方面:房租、耐用品通胀、核心非耐用品。若由于事件性冲击使得联储降息节奏“前置”,而事后仅仅是一次“衰退恐慌”,明年再通胀压力将趋于上行。

二、记者会:美联储决心不落后于曲线,不建议将50bp看做“标准”

记者会问答环节重点:美联储决心不落后于曲线,50BP降息是及时的,不应当将50BP降息作为新趋势。若上次会议提前得知7月就业数据,美联储当时可能降息。未来美联储仍将逐次会议决策,若就业市场加速降温,则政策调整可以加速,但美联储对于降息并不迫切。

就业市场的松弛化是经济下行风险的来源。5月以来,失业率突破4%后一度上行至4.3%,触发萨姆规则的“衰退信号”,引发美联储关注经济下行风险。短期而言,美国劳动力市场从基本均衡到松弛化的过程或将延续,这是美联储政策立场偏鸽的基础。

三、经济预测摘要:失业率上修,PCE下修

失业率上修,PCE下修,反映美联储此次降息两大依据:就业市场转冷忧虑、去通胀前景。9月经济预测摘要下调2024年实际GDP增速预期0.1个百分点,上调2024、2025、2026年失业率预测0.4、0.2、0.2个百分点,下调2024、2025年核心PCE预测0.2、0.1个百分点。

四、点阵图:中位数预测年内还将降息2次,2026年降息空间压缩

利率点阵图整体下移,降息“前置”。FFR曲线整体下移,2024年中位数利率从5.1%下调至4.4%,意味着年内还有2次降息空间,2025年、2026年中位数利率分别下调0.7、0.2个百分点至3.4%、2.9%,明年降息空间为100BP(与6月会议一致),但2026年降息空间仅剩下50BP,凸显此轮降息“前置”。长期中性利率预期从2.8%进一步上调至2.9%。

五、金融市场表现:市场预计本轮降息幅度达250BP,美股下跌

市场降息预期:市场预计本轮降息幅度达250BP。例会后,OIS隐含联邦基金利率较上周平均回落约5BP,较8月以来已明显下移。11月降息50BP概率由上周的15%升至34%。当前市场预计美联储本轮降息250BP,终点利率为3%。

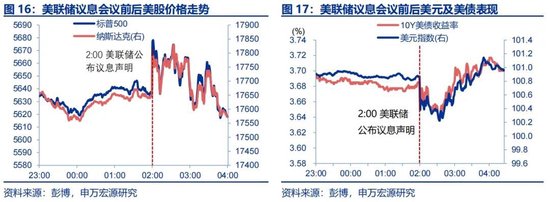

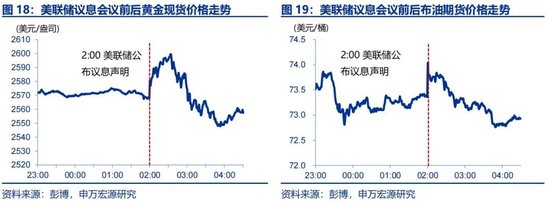

金融市场表现:美股下跌,美元美债收益率上涨,黄金、原油均下跌。1)决议公布后,美元及美债收益率短暂下跌后回升,美股波动幅度较大。截至美股收盘,纳指跌0.3%,标普500跌0.3%,道指跌0.3%,美元指数涨至101,10Y美债收益率上涨6BP至3.72%。2)美元、美债收益率先跌后涨,带动黄金及原油价格短暂反弹后下跌,黄金现货价一度升破2600美元。截至收盘,黄金现货下跌至2551.2美元,布油期货下跌至72.8美元。

六、关注降息后利率敏感部门修复,美债利率走势与美联储降息节奏高度相关

关注美国经济利率敏感部门。经验上,美联储降息背景下,利率敏感的房地产、制造业部门可能受益,并可以辐射到中国家具、家电、装潢以及加工金属制品、工业机械等商品出口,此次50BP降息可能会对上述两个链条形成刺激。根据定量测算,美联储降息落地后对利率敏感的居民消费、住宅销售、固定资产投资均有提振效果。

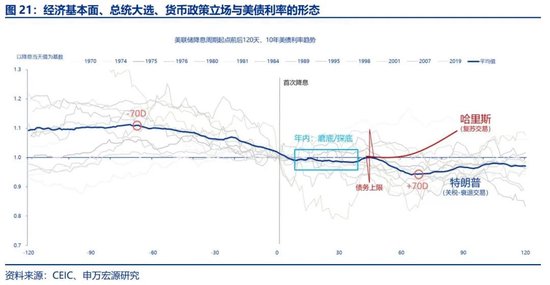

降息之后长端美债利率的形态特征。美债利率是否会出现类似于今年二季度的“反转”?从交易角度而言,关键是要区分“反弹”和“反转”。一方面,花旗经济意外指数已经触底反弹,我们提示近期美债利率的反弹风险。另一方面,有限的“软着陆背景下的降息”经验显示,美债利率的“反转”与美联储降息的节奏高度相关。如果美联储降息的节奏是“先快后慢”,反转的时点或位于快速降息阶段的尾声,即降息的“上半场”,如1998年。

风险提示:

美联储宽松力度不及预期。

THE END

+报告信息

内容节选自申万宏源宏观研究报告:

《“补偿式”降息——美联储9月FOMC会议点评》

证券分析师:

王茂宇 高级宏观分析师

陈达飞 首席宏观分析师

赵伟 申万宏源证券首席经济学家

发布日期:2024.09.19

本文 狮子狗个人网站 原创,转载保留链接!网址:http://9377news.com/post/12697.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。